许多财务会计初学者都是会提出问题过这个问题:“这XXX可否抵税?”因此,一系列的“灵魂拷问”接踵而来:“企业餐区的生活用水可否抵税?”“职工的工作服装可否抵税?”“住宿费用可否抵税?”应对之上诸多相关“抵税”的难题,实际上都是有解决的方式 和招数。只需知道方式 和招数,一般的抵税难题便会得到解决了。事不宜迟,如今就和诸位详细介绍详细介绍处理抵税难题的“三板斧”。

*一大斧:确立凭据可否抵税

*你需要确立你手里的凭据可否开展合理合法的抵税。

不必忽视这*程!要是没有*“知彼知己”,那么就没法分辨下一步所需选用的方式 了。

这儿简易地为大伙儿整理一下能合理合法抵税的凭*类型。

类型1

所得税增值税专票,提示一下诸位这类型是包括税控盘机动车辆市场销售统一发票的;

类型2

*海关进口增值税专用型缴款通知书;

类型3

农业产品回收税票;

类型4

农业产品销售清单;

类型5

代收代缴税金的完税凭*;

类型6

符合要求的*游客运输发票。

这儿有一个易混易淆的“盲区”:要是没有独特要求外,销货方获得的所得税专用发票是不可以抵税的。

第二大斧:确立抵税凭据的主要用途

“验明正身”以后,就需要确立“主要用途”。

实际的抵税主要用途包含这种:

主要用途一:用以不造成销项税的业务流程

不造成销项税的业务流程又有什么呢?

关键包含这种:

1.适用简易计税的方式 ;2.增值税免税新项目;3.购入的货品用以集体福利或消费;4.生产加工、维修、机电维修劳务公司或服务项目等(这儿仅仅简易例举关键的业务流程,假如学识渊博的你还知道这些不造成销项税的业务流程,热烈欢迎在留言板留言区填补)

这儿简易举例说明,某公司购入一批原材料用以生产制造商品。假如所生产制造出去的商品是免税*策商品,就不可抵税增值税抵扣。

主要用途二:造成非正常损失

非正常损失关键就是指这种情况:

1.因管理方法不当所造成 的损害;2.因违反规定违反规定被依规收走造成的损害。

管理方法不当是高管的义务,简言之便是企业的义务,税务局是不容易因而而“付钱”的。即不允许抵税进项税。

违反规定违反规定就更不要说,企业“咎由自取”。更为不允许抵税了。

主要用途三:独特的要求

关键就是指购入的贷款业务、餐饮经营、住户日常服务和游戏娱乐服务项目,不可抵税增值税抵扣。

(这儿仅仅简易例举,假如学识渊博的你还知道什么独特要求,热烈欢迎在留言板留言区填补)

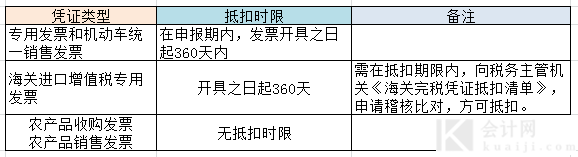

第三板斧:看凭据的抵税限期

凭据就好似食品类,都是有“保存期”的。凭据的“保存期”便是它的抵税限期。假如到期,一般是不可以抵税的。

实际抵税限期:

好,返回开场的那三个难题,来对回答。

难题一:“企业餐区的生活用水可否抵税?”

回答:能够的。

尽管福利费用的有关要求中并沒有确立生活用水是归属于员工福利范畴,可是财务会计上一般财务会计入“期间费用——办公费”。

因而,假如取得的是合规管理的增值税专票,是能够在申请期限内开展抵税。

难题二:“职工的工作服装可否抵税?”

回答:工作服装归属于劳动保护用品,可否抵税?由于主要用途是公司生产运营,不符合不造成销项税的业务流程、不造成销项税的业务流程、独特的要求三者中要求的任一状况。因此,只需取得合规管理的增值税专票都能够抵税。

难题三:“住宿费用可否抵税?”

回答:如果是职工公出所造成的住宿费用,其所得税增值税专票的进项税是能够抵税的。那是由于职工公出是为了更好地公司生产运营主题活动。

文中为中级会计师学馆(ID:zjkuaiji)微信公众号原創先发,创作者:铜豌豆。如需引入或转截,请留言板留言受权,并尽量在文首标明之上信息内容。@中级会计师学馆 保存全部支配权。